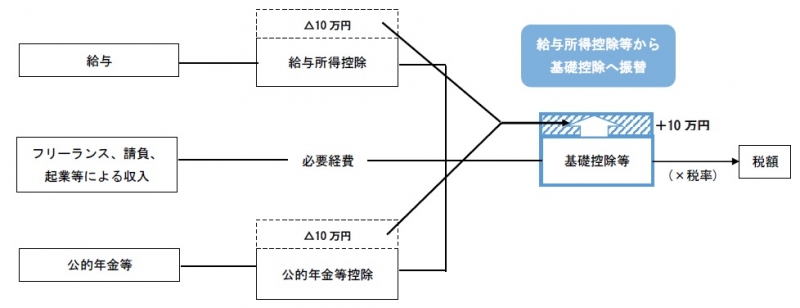

働き方の多様化を踏まえ、特定の働き方だけでなく、様々な形で働く人を応援し、「働き方改革」を後押しする観点から、特定の収入のみ適用される給与所得控除・公的年金等控除について10万円を引き下げるとともに、どのような所得にでも適用される基礎控除を10万円引き上げます。

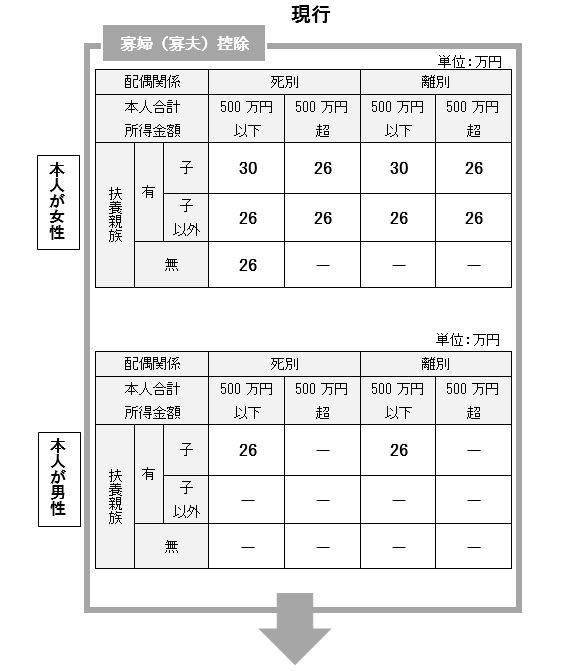

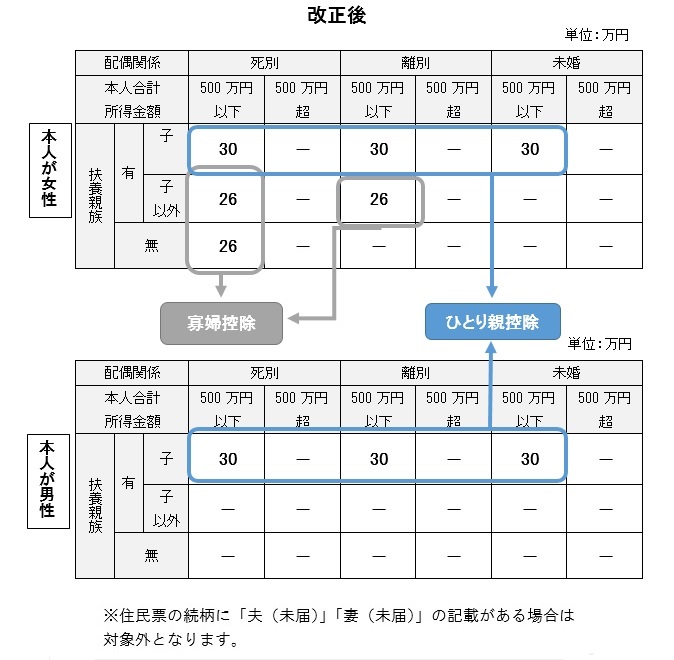

また、全てのひとり親家庭に対して公平な税制を実現する観点から、「婚姻歴の有無による不公平」と「男性のひとり親と女性のひとり親の間の不公平」を同時に解消するために、未婚のひとり親に対する税制上の措置及び寡婦(夫)控除の見直しが行われます。

給与所得控除の見直し

- 給与所得控除額が一律10万円引き下げられます。

- 給与所得控除の上限額が適用される給与収入金額が850万円、その上限額が195万円にそれぞれ引き下げられます。

| 給与等の収入金額 | 給与所得控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 162万5千円以下 | 55万円 | 65万円 |

| 162万円5千円超180万円以下 | 収入金額×40%-10万円 | 収入金額×40% |

| 180万円超360万円以下 | 収入金額×30%+8万円 | 収入金額×30%+18万円 |

| 360万円超660万円以下 | 収入金額×20%+44万円 | 収入金額×20%+54万円 |

| 660万円超850万円以下 | 収入金額×10%+110万円 | 収入金額×10%+120万円 |

| 850万円超1,000万円以下 | 195万円 | |

| 1,000万円超 | 220万円 | |

公的年金等控除の見直し

- 公的年金等控除額が一律10万円引き下げられます。

- 公的年金等の収入金額が1,000万円を超える場合の公的年金等控除額については、195万5千円が上限とされます。

- 公的年金等収入以外の所得に係る合計所得金額が1,000万円超2,000万円未満の場合は改正後の控除額から一律10万円、2,000万円超の場合には改正後の控除額から一律20万円、それぞれ引き下げられます。

|

公的年金等の収入金額 |

公的年金等に係る雑所得以外の所得に係る合計所得金額 | |||

|---|---|---|---|---|

| 改正後 | 改正前 | |||

| 1,000万円以下 |

1,000万円超 2,000万円以下 |

2,000万円超 | 区分なし | |

| 130万円以下 | 60万円 | 50万円 | 40万円 | 70万円 |

|

130万円超 410万円以下 |

収入金額×25%+27万5千円 | 収入金額×25%+17万5千円 | 収入金額×25%+7万5千円 | 収入金額×25%+37万5千円 |

|

410万円超 770万円以下 |

収入金額×15%+68万5千円 | 収入金額×15%+58万5千円 | 収入金額×15%+48万5千円 | 収入金額×15%+78万5千円 |

|

770万円超 1,000万円以下 |

収入金額×5%+145万5千円 | 収入金額×5%+135万5千円 | 収入金額×5%+125万5千円 | 収入金額×5%+155万5千円 |

| 1,000万円超 | 195万5千円 | 185万5千円 | 175万5千円 | |

| 公的年金等の収入金額 | 公的年金等に係る雑所得以外の所得に係る合計所得金額 | |||

|---|---|---|---|---|

| 改正後 | 改正前 | |||

| 1,000万円以下 |

1,000万円超 2,000万円以下 |

2,000万円超 | 区分なし | |

| 330万円以下 | 110万円 | 100万円 | 90万円 | 120万円 |

|

330万円超 410万円以下 |

収入金額×25%+27万5千円 | 収入金額×25%+17万5千円 | 収入金額×25%+7万5千円 | 収入金額×25%+37万5千円 |

|

410万円超 770万円以下 |

収入金額×15%+68万5千円 | 収入金額×15%+58万5千円 | 収入金額×15%+48万5千円 | 収入金額×15%+78万5千円 |

|

770万円超 1,000万円以下 |

収入金額×5%+145万5千円 | 収入金額×5%+135万5千円 | 収入金額×5%+125万5千円 | 収入金額×5%+155万5千円 |

| 1,000万円超 | 195万5千円 | 185万5千円 | 175万5千円 | |

基礎控除の見直し

- 基礎控除額が10万円引き上げられます。

- 前年の合計所得金額2,400万円(給与収入2,595万円)超の納税義務者の基礎控除について、合計所得金額に応じて控除額が逓減・消失する仕組みを設けることとされました。

| 合計所得金額 | 基礎控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 2,400万円以下 | 43万円 |

33万円 (所得制限なし) |

| 2,400万円超2,450万円以下 | 29万円 | |

| 2,450万円超2,500万円以下 | 15万円 | |

| 2,500万円超 | 適用なし | |

調整控除の見直し

- 基礎控除が消失する合計所得2,500万円超の納税義務者には、調整控除が適用されません。

- 合計所得金額2,500万円以下の納税義務者については、基礎控除額が逓減する者(合計所得金額2,400万円超2,500万円以下の者)も含め、従来どおり、基礎控除に係る人的控除額の差を5万円として計算することとされました。

所得金額調整控除の創設

給与所得控除の上限引き下げに伴う介護・子育て世帯の負担増、給与所得控除額と公的年金等控除額の両方が10万円引き下げられることによる負担増への配慮として、それぞれ下記の所得金額調整控除が設けられます。

介護・子育て世帯の場合

給与収入が850万円超で、1.納税義務者本人が特別障害に該当する者、2.23歳未満の扶養親族を有する者、3.特別障害者である同一生計配偶者又は扶養親族を有する者、のいずれかに該当する者は、給与所得の金額から、次の式で計算した金額を控除します。なお、この控除は年末調整において適用可能です。

給与所得と公的年金等所得の両方がある場合

給与所得控除後の給与等の金額及び公的年金等に係る雑所得の金額があり、それらの合計額が10万円を超える場合は、給与所得の金額から次の式で計算した金額を控除します。

また、公的年金等に係る確定申告不要制度における公的年金等に係る雑所得以外の所得金額を算定する場合には、この所得金額調整控除額を給与所得の金額から控除して算定します。

非課税条件、合計所得金額要件等の見直し

| 控除・要件等 | 改正後 | 改正前 | |

|---|---|---|---|

|

同一生計配偶者及び扶養親族の合計所得金額 |

48万円以下 | 38万円以下 | |

|

配偶者特別控除の対象となる配偶者の前年の合計所得金額 |

48万円超133万円以下 | 38万円超123万円以下 | |

|

勤労学生控除の前年の合計所得金額 |

75万円以下 | 65万円以下 | |

|

家内労働者等の事業所得等の所得計算の特例について、必要経費に算入する金額の最低保証額 |

55万円 | 65万円 | |

| 青色申告特別控除(65万円控除) |

55万円 ※電子申告等の要件を満たした場合は、改正後の控除額を65万円とする特例を設ける |

65万円 | |

| 障害者、未成年者、寡婦、ひとり親に対する非課税措置の合計所得金額 | 135万円 | 125万円 | |

|

均等割の 非課税限度額 |

同一生計配偶者及び扶養親族がない方 |

41万5千円 | 31万5千円 |

|

同一生計配偶者及び扶養親族がある方 |

{35万円×家族数(本人、同一生計配偶者及び扶養親族の合計数)+加算額21万円}×0.9+10万円 | {35万円×家族数(本人、同一生計配偶者及び扶養親族の合計数)+加算額21万円}×0.9 | |

|

所得割の 非課税限度額 |

同一生計配偶者及び扶養親族がない方 |

45万円 | 35万円 |

|

同一生計配偶者及び扶養親族がある方 |

{35万円×家族数(本人、同一生計配偶者及び扶養親族の合計数)+加算額32万円}+10万円 | 35万円×家族数(本人、同一生計配偶者及び扶養親族の合計数)+加算額32万円 | |

未婚のひとり親に対する税制上の措置及び寡婦(夫)控除の見直し

- 婚姻歴の有無や性別にかかわらず、生計を一にする子(総所得金額等が48万円以下)を有する単身者について、同一の「ひとり親控除」(控除額30万円)を適用します。

- 上記以外の寡婦については、引き続き「寡婦控除」(控除額26万円)を適用することとし、子以外の扶養親族を持つ寡婦についても所得制限(合計所得金額が500万円以下)を設けます。

- ひとり親控除・寡婦控除のいずれについても、住民票の続柄に「夫(未届)」「妻(未届)」の記載がある場合は対象外となります。

こども・子育て

こども・子育て 高齢者・介護

高齢者・介護 障がい者

障がい者 事業者

事業者 休日当番医

休日当番医 ごみ・リサイクル

ごみ・リサイクル 公共交通

公共交通 結婚・離婚

結婚・離婚 住まい・引っ越し

住まい・引っ越し 就職・退職

就職・退職 病気・けが

病気・けが おくやみ

おくやみ 施設案内・予約

施設案内・予約 電子申請・申請書様式

電子申請・申請書様式 相談窓口

相談窓口 よくある質問

よくある質問 市長室へようこそ

市長室へようこそ 荒尾市議会

荒尾市議会 市政に参加する

市政に参加する 入札・契約

入札・契約